本月,Temu在欧洲市场正式推出了备受关注的Y2模式,覆盖德国、法国、意大利等近30个国家。这一模式允许卖家从中国直接发货,无需提前备货至欧洲海外仓,极大地降低了卖家的资金压力和测款门槛。

然而,与此前模式一个关键区别在于,欧盟Y2模式强制要求卖家必须注册并提供尾程发货国的增值税号。对于目标市场为德国的卖家而言,这直接指向了一个核心问题:德国VAT(增值税)注册。

一、为什么Y2模式引爆德国VAT需求?

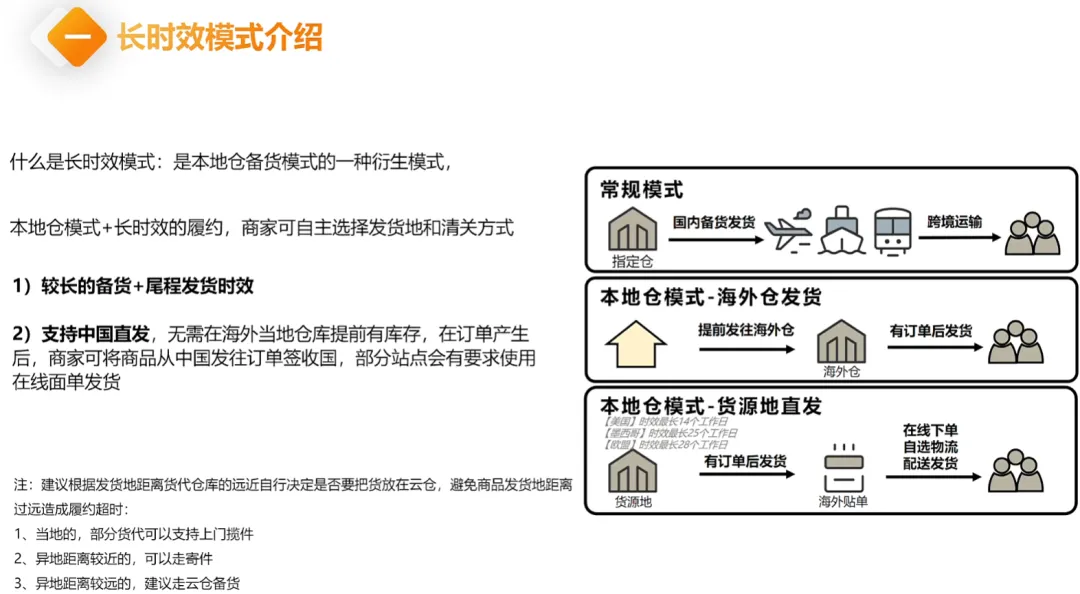

Temu欧盟Y2模式的推出,是平台在欧洲市场的一项关键战略布局。该模式本质上是其半托管模式的延伸,卖家可以从中国直发商品至欧洲消费者。

其核心优势在于“轻资产”:无需提前将货物备至昂贵的欧洲海外仓,从而显著降低了库存资金占用和滞销风险。

为了快速测试市场,平台也为Y2模式商品提供了流量扶持政策。但是,欧盟对此模式的合规要求设置了明确门槛。

根据平台规定,卖家必须提供与欧洲境内尾程发货国相匹配的VAT税号。这意味着,如果你的商品清关后从德国的仓库发出,就必须向平台提交有效的德国VAT税号以供核验。

二、没有海外仓合同,能否注册德国VAT?

不能,Temu平台注册德国VAT,必须提供德国海外仓合同。或者卖家可以直接用亚马逊店铺来注册德国VAT,此种形式不需要提供德国海外仓。同主体注册的德国VAT可以多平台通用。

也可以直接找一家专业的合规服务商(如跨规盈),提供资料后,我们可以全程代办。

三、哪些卖家需要注册德国VAT?

德国VAT的注册义务主要由两大核心因素触发:仓储地点和销售额。任何满足以下任一条件的非德国本土公司,都必须依法注册德国增值税(VAT)号。

1、在德国设有本地仓储

这是最直接的触发条件。只要你的货物存储在德国境内的任何仓库,包括:

(1)第三方租赁的海外仓

(2)亚马逊FBA德国仓库

(3)自建或租用的私人仓库

无论你销售额是多少,也无论你通过Temu、亚马逊还是其他平台销售,都必须立即注册德国VAT。

2、远程销售额超过法定阈值

如果采取远程销售模式,将货物仓储在德国以外的欧洲国家,比如英国,然后将货物直接发送给德国的最终消费者,这种情况下的年销售额如果超过7万欧元,也必须在德国申请VAT号码并进行税务申报。

3、将德国作为实际发货地的TemuY2卖家

如果做Temu欧盟Y2模式的卖家选择从德国的海外仓发货(即使尾程配送到其他国家),也需注册该发货国的VAT税号。例如,从德国海外仓发货,无论最终送达哪个欧盟国家,都需注册德国VAT。

VAT税号的核心原则:公司所有,多平台通用

一个普遍的误解是,不同平台需要不同的VAT税号。事实上,德国VAT税号绑定的是你的公司法人实体,而非某个特定平台或店铺。

只要是以你公司名义运营,无论是在Temu、亚马逊还是独立站产生的对德销售,都应使用同一个德国VAT税号进行申报。你只需将该税号分别提交给各个平台进行绑定即可。

四、VAT注册流程

德国VAT注册通常需要6至8周,提前规划至关重要。

第一步:准备核心申请材料

注册所需文件可分为三大类,以下是关键材料清单:

(1)基础公司文件

(2)营业执照(需加盖公章的彩色扫描件)

(3)法人护照或身份证(正反面清晰扫描)

(4)法人近3个月内的住址证明(如水电账单,非德文需认证翻译)

德国本地化必要文件

(1)税务代表授权书:非欧盟公司必须在德国任命一位税务代表,并签署授权文件。

(2)德国EORI号码:用于海关清关的经济运营者注册识别号,需向德国海关申请。

(3)德国银行账户信息:用于缴纳税款的德国本地银行IBAN账号。

业务证明文件

(1)远程销售卖家:平台销售记录、物流记录等,用以预估或证明销售额。

(2)使用德国仓的卖家:有效的德国海外仓租赁或使用合同。

第二步:完成注册全流程

1. 委托与准备:选定专业的税务代理,协助准备并公证翻译所有材料。

2. 申请EORI号:通过税务代理向德国海关申请EORI号码(约1-2周)。

3. 递交税务申请:由税务代表向所在地的德国税务局递交VAT注册申请。

4. 审核与下号:税务局审核材料(周期最长,约4-6周),通过后颁发VAT税号。

5. 激活申报:获得税号后,务必在1个月内完成首次税务申报,以激活税号。

五、申报与缴纳

成功注册仅是第一步,后续的定期申报缴税才是合规经营的常态。

申报频率与截止日期

你的申报频率主要由德国税务局根据你的年销售额决定,通常首次注册后会默认为季度申报。

(1)月度申报:适用于年销售额≥25万欧元的卖家,申报截止日期为次月10日前。

(2)季度申报:适用于大多数中小卖家(年销售额<25万欧元),申报截止日期为季度结束后次月10日前。

(3)年度申报:所有卖家都必须提交年度汇总申报,截止日期为次年5月31日。

税金计算与抵扣

(1)标准税率:德国标准VAT税率为19%,书籍、食品等少数品类享受7% 的低税率。

(2)计算公式:实际应缴税款 = 销项税 - 进项税。

(3)销项税:你在德国产生的应税销售额 × 税率。

(4)进项税:你在业务经营中(如采购商品、支付德国仓储费、清关等)产生的、带有德国增值税发票的税金。

(5)合规核心:妥善保管所有采购、物流等费用的合规增值税发票,用于抵扣,从而降低实际税负。

六、高频雷区避坑指南

1、虚假或问题合同:

使用“虚拟仓”合同或无法验证真实性的合同,会导致申请被拒,并可能被税局标记为高风险。

2、材料格式错误:

所有非德文文件必须由德国税务局认证的翻译机构处理,自行翻译无效。材料不清晰、有裁剪也可能导致审核失败。

3、选择低价无资质代理:

警惕年费过低的税务代理。务必确认其在德国有固定办公地址和合法的税务资质编号。

如果您是Temu平台卖家,正面临德国或其他欧盟国家(如法国、意大利、西班牙)的VAT注册与申报难题,跨规盈可以为您提供帮助。

深圳跨规盈科技有限公司隶属于上市公司维信金科集团,是一家专注于为全球跨境电商卖家提供海外合规服务的专业机构。

公司致力于为客户提供一站式出海合规解决方案,服务涵盖欧洲VAT税务申报、EPR认证、授权代表、全球商标注册、全球专利申请、海外公司注册等多个领域。

目前业务覆盖全球220多个国家和地区,已为超过5万家企业和卖家提供专业、可靠的合规服务支持。

合规出海就选跨规盈!